中国经济网版权所有

中国经济网新媒体矩阵

网络广播视听节目许可证(0107190)(京ICP040090)

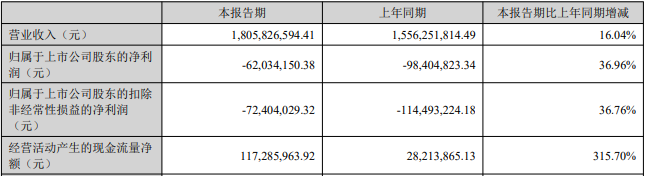

中国经济网北京10月15日电 科翔股份(300903.SZ)近日发布2025年半年度报告。今年上半年,公司实现营业利润18.06亿元,同比增长16.04%;归属于上市公司股东的净利润为-6203.42万元,上年同期为-9840.48万元;上市公司股东扣除非经常性损益后的净利润为-7240.4万元,上年同期为-1.14亿元;经营活动产生的现金流量净额1.17亿元,同比增长315.70%。 2024年,公司实现营业收入33.96亿元,同比增长14.63%;归属于上市公司股东的净利润es -3.44亿元,2023年为-1.59亿元;扣除非经常性损益后净利润-3.67亿元,2023年为-1.97亿元;经营活动产生的现金流量净额-2666.56万元。科翔股份于2020年11月5日在深圳证券交易所挂牌上市,发行数量4310万股,发行价格13.06元/股。保荐机构(主承销商)神港证券股份有限公司,保荐代表人董本军、李永强。科翔股份募集资金总额56,288.6万元,募集资金净额50,165.43万元。公司招股说明书显示,公司拟募集资金74288.3万元,将用于江西科翔印制电路板及半导体建设项目(一期)。科翔股份发行总费用为6123.17万元,其中保荐及承销费用4161.93万元廷费。根据公司上次募集资金使用情况专项报告显示,经中国证监会核准注册文件,公司向特定对象发行人民币普通股51,701,308股(一股),发行价格为19.29元/股。科翔股份募集资金总额为997,318,231.32元。扣除各项发行费用(不含税)25,851,308.24元后,募集资金净额为971,466,923.08元。实际收到金额:扣除承销费用(含税)13,973,182.31元,实际收到资金983,345,049.01元。募集资金净额与金额 11,878,125.93 元的差额为尚未支付的剩余发行费用。上述募集资金已于 2022 年 4 月 8 日由主承销商中泰证券股份有限公司从公司基金募集资金中扣除。经中国证监会《证监许可[2022]号文》部分事项办理简单手续,发行价格为13.13元/股。科翔股份募集资金总额为149,999,995.47元,扣除各项发行费用(不含税)5,094,182.90元后,募集资金净额为 人民币144,905,812.57元。实际收到金额:扣除承销费用(含税)3,880,000.00元,实际收到资金146,119,995.47元。募集资金净额与金额1,214,182.90元的差额为尚未支付的剩余发行费用。的 上述募集资金已于2022年8月18日由主承销商中泰证券从公司募集资金管理账户中提取。经测算,科翔股份上述三笔募资金额达17.10亿元。 8月15日,科翔股份发布向特定对象发行股票预案。2025年通过简单方式实现目标。本次发行募集资金不超过3亿元(含本金)。扣除发行费用后,全部资金将用于智恩电子高端服务器PCB线升级项目及新增流动资金项目。

(编辑:田云飞)

中国经济网公告:股市信息来自合作媒体和机构。这是作者的个人观点。仅供投资者参考,不构成投资建议。投资者据此操作需自行承担风险。

中国经济网版权所有

中国经济网新媒体矩阵

网络广播视听节目许可证(0107190)(京ICP040090)

中国经济网北京10月15日电 科翔股份(300903.SZ)近日发布2025年半年度报告。今年上半年,公司实现营业利润18.06亿元,同比增长16.04%;归属于上市公司股东的净利润为-6203.42万元,上年同期为-9840.48万元;上市公司股东扣除非经常性损益后的净利润为-7240.4万元,上年同期为-1.14亿元;经营活动产生的现金流量净额1.17亿元,同比增长315.70%。 2024年,公司实现营业收入33.96亿元,同比增长14.63%;归属于上市公司股东的净利润es -3.44亿元,2023年为-1.59亿元;扣除非经常性损益后净利润-3.67亿元,2023年为-1.97亿元;经营活动产生的现金流量净额-2666.56万元。科翔股份于2020年11月5日在深圳证券交易所挂牌上市,发行数量4310万股,发行价格13.06元/股。保荐机构(主承销商)神港证券股份有限公司,保荐代表人董本军、李永强。科翔股份募集资金总额56,288.6万元,募集资金净额50,165.43万元。公司招股说明书显示,公司拟募集资金74288.3万元,将用于江西科翔印制电路板及半导体建设项目(一期)。科翔股份发行总费用为6123.17万元,其中保荐及承销费用4161.93万元廷费。根据公司上次募集资金使用情况专项报告显示,经中国证监会核准注册文件,公司向特定对象发行人民币普通股51,701,308股(一股),发行价格为19.29元/股。科翔股份募集资金总额为997,318,231.32元。扣除各项发行费用(不含税)25,851,308.24元后,募集资金净额为971,466,923.08元。实际收到金额:扣除承销费用(含税)13,973,182.31元,实际收到资金983,345,049.01元。募集资金净额与金额 11,878,125.93 元的差额为尚未支付的剩余发行费用。上述募集资金已于 2022 年 4 月 8 日由主承销商中泰证券股份有限公司从公司基金募集资金中扣除。经中国证监会《证监许可[2022]号文》部分事项办理简单手续,发行价格为13.13元/股。科翔股份募集资金总额为149,999,995.47元,扣除各项发行费用(不含税)5,094,182.90元后,募集资金净额为 人民币144,905,812.57元。实际收到金额:扣除承销费用(含税)3,880,000.00元,实际收到资金146,119,995.47元。募集资金净额与金额1,214,182.90元的差额为尚未支付的剩余发行费用。的 上述募集资金已于2022年8月18日由主承销商中泰证券从公司募集资金管理账户中提取。经测算,科翔股份上述三笔募资金额达17.10亿元。 8月15日,科翔股份发布向特定对象发行股票预案。2025年通过简单方式实现目标。本次发行募集资金不超过3亿元(含本金)。扣除发行费用后,全部资金将用于智恩电子高端服务器PCB线升级项目及新增流动资金项目。

(编辑:田云飞)

中国经济网公告:股市信息来自合作媒体和机构。这是作者的个人观点。仅供投资者参考,不构成投资建议。投资者据此操作需自行承担风险。

校园风采

>校区风采 科翔股份已连续两年半亏损。上市五年来共募集资金17.1亿元,并计划提升股价。

2025-10-17